In Italia i titoli di Stato sono un po’ come la pasta asciutta: li conoscono tutti, li hanno usati tutti, e c’è sempre qualcuno che dirà “con quelli non sbagli mai”.

BOT, BTp, CCT… anche se non sai cosa vogliono dire le sigle, le hai sicuramente già sentite nominare: a casa, al bar o al telegiornale.

Per decenni i titoli di Stato sono stati il primo investimento degli italiani. Nonni e genitori li acquistavano come forma di risparmio sicuro, e per molti rappresentano ancora oggi il “porto sicuro” per eccellenza.

La realtà, però, è che un titolo di Stato non è buono o cattivo in sé: può essere utilissimo o completamente inutile, a seconda del motivo per cui lo compri e del momento in cui ti serve.

Cosa sono i titoli di Stato (e perché lo Stato li emette)

Un titolo di Stato è, in sostanza, un prestito che fai allo Stato.

Tu gli consegni i tuoi risparmi, e in cambio ricevi la promessa di riaverli a scadenza, più un interesse periodico.

Ma perché lo Stato emette titoli?

La finalità è chiara: raccogliere liquidità per finanziare la spesa pubblica, rifinanziare il debito in scadenza e coprire il fabbisogno del Paese.

In altre parole, senza titoli di Stato lo Stato non potrebbe sostenere investimenti, servizi pubblici e il proprio debito.

Le diverse tipologie (e perché servono)

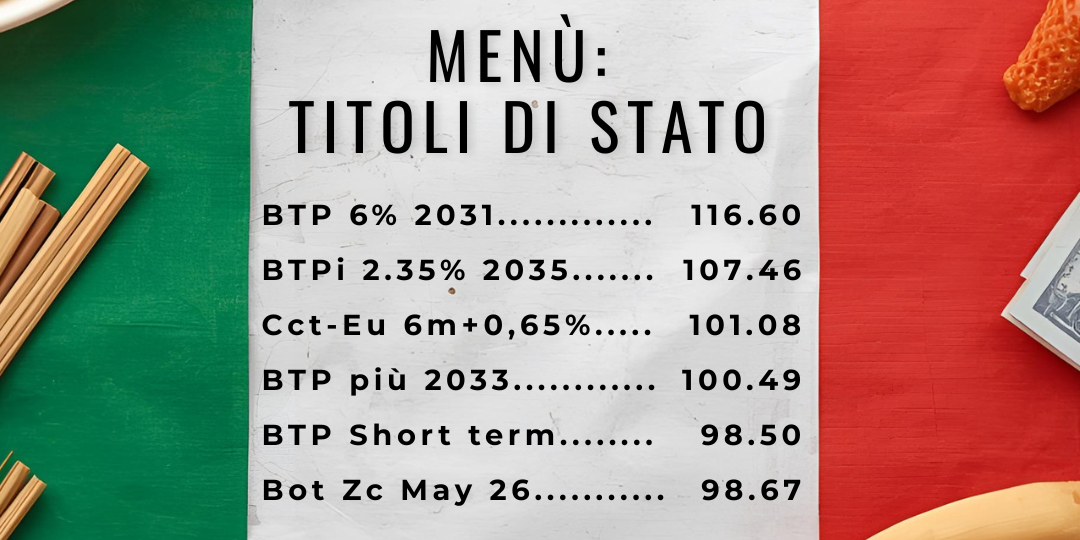

Non esiste “il titolo di Stato”, ma diverse tipologie con logiche e scadenze differenti.

- BOT (Buoni Ordinari del Tesoro)

Scadenza breve, massimo 12 mesi. Non pagano cedole: li compri sotto la pari e incassi la differenza a scadenza. - BTP (Buoni del Tesoro Poliennali)

I più diffusi: scadenze medio-lunghe (da 3 a 30 anni), con cedole fisse pagate due volte l’anno. - CCT (Certificati di Credito del Tesoro)

Cedole variabili, legate all’andamento dei tassi. - BTP Short Term (che prendono il posto dei CTZ)

Durata tipica dai 18-30 mesi, con possibilità di essere zero coupon (senza cedole) o con cedole. - BTP Italia

Indicizzati all’inflazione: se i prezzi salgono, cresce anche la cedola.

Come funzionano nella pratica

Quando un titolo di Stato viene emesso, parte da un’asta sul mercato primario, a un prezzo convenzionale pari a 100. In questa fase il rendimento dipende solo dal tasso fisso o variabile fissato.

Poi il titolo passa al mercato secondario, dove il prezzo inizia a oscillare in base ai tassi, all’inflazione e al contesto politico ed economico.

Qui il rendimento dipende sia dal tasso cedolare sia dal prezzo di acquisto.

Un punto fermo: a scadenza lo Stato rimborsa sempre a 100.

Questo significa che in qualsiasi momento è possibile calcolare il rendimento effettivo di un titolo conoscendo tre elementi: cedola, tempo residuo e prezzo di acquisto.

Perché piacciono così tanto agli italiani

Ci sono ragioni culturali e pratiche:

- Sono facili da capire: “presto soldi, ricevo interessi”.

- Offrono cedole regolari: una sorta di “stipendio extra”.

- Sono percepiti come sicuri: “lo Stato non fallisce”.

- Trasmettono un senso di orgoglio patriottico: acquistare BTp è visto come “aiutare il Paese”.

- E soprattutto c’è la tradizione: i nonni li compravano, i genitori li tenevano in portafoglio. Una fiducia che si tramanda.

I rischi reali (da conoscere prima di comprare)

Anche i titoli di Stato hanno rischi concreti:

- Rischio tassi → se i tassi salgono, il valore dei titoli scende.

- Rischio inflazione → se la cedola è più bassa del tasso d’inflazione, perdi potere d’acquisto.

- Rischio liquidità → alcuni titoli non sono facilmente rivendibili.

- Rischio psicologico → veder scendere un BTP del 15% può spingere a vendere nel momento sbagliato, anche se a scadenza riavresti il capitale.

L’errore più diffuso: l’home bias

Gli italiani tendono a concentrare gran parte del patrimonio in titoli nazionali, per familiarità e fiducia.

È il cosiddetto home bias: investire solo su ciò che si conosce.

Il problema è che così il portafoglio diventa troppo dipendente dall’economia italiana.

Diversificare non significa non comprare BTp, ma non comprare solo BTp.

Titoli di Stato e pianificazione: il nodo centrale

I titoli di Stato non sono né buoni né cattivi: acquistano senso solo se inseriti in una pianificazione finanziaria coerente.

- Obiettivi di breve termine → vuoi cambiare auto a fine anno? Un BOT o un CTZ può essere la soluzione giusta.

- Obiettivi di medio-lungo termine → vuoi stabilità e flussi certi? Un BTP può essere adatto.

- Difesa dall’inflazione → pensi al futuro della famiglia e vuoi mantenere stabile il potere d’acquisto? Una combinazione di BTP e BTP Italia può avere senso.

Un titolo da solo non dice nulla: è come un mattone. Serve un progetto per costruire una casa.

Vuoi capire se i tuoi titoli di Stato sono davvero utili ai tuoi obiettivi?

Io sono Marco Zanin, consulente finanziario indipendente.

Aiuto le persone a:

- proteggere e far crescere il capitale senza conflitti di interesse,

- scegliere strumenti coerenti con la vita e i progetti personali,

- costruire portafogli chiari, sostenibili e su misura.

Se vuoi capire se il rischio che stai correndo oggi è quello giusto per ottenere ciò che desideri domani, possiamo analizzarlo insieme.